趋势里的兑现与风控,买期权的加仓与减仓

昨天是上证50ETF期权的第1000个交易日,今天进入了第1001个交易日。“云停了下来,在半空中保持着静止状态,我眨了眨眼,往日情怀,飞了过来。”不论过程是多么艰辛,纪念这一千零一个日夜,在多年以后,每一天的奋斗都会落在我们的脑海!

回顾2019开年至今,沪指从2400点拔地而起涨到3000点,既令人激动,也超乎预期。随着点位的抬高和行情的深入,各大板块从普涨连涨的格局如期切换到了分化的格局中,最近一周的个股方面,涨停家数和跌停家数很少超过100家,盘面也越来越趋于冷静。

今年以来上涨的逻辑可以归纳为宽信用+外资催化+资本市场地位提升,这三者的共振够得上一波持续的行情基础。当时2014年的牛市起步也是类似的逻辑,只不过是降息+沪股通+新华社发文的组合。不仅如此,从技术面上看,2月25日的这根跳空大阳线的重要性是不言而喻的,它和2014年7月28日那根大阳线的重要性非常类似,当时沪指连续半年在1950点到2150点之间宽幅震荡,7月28日的那个突破性缺口一下子带出了久违的量能和趋势,至今都未曾回补。技术面上看,只要2月25日的这个跳空缺口没有回补,那么宽幅震荡一两个月后市场大概率还可能快速上涨。那么现在在震荡什么,我想无外乎三点:一是前期上涨过快,获利盘需要回吐,高位洗筹是正常现象;二是当前是上市公司业绩集中公布期,年报和一季报的数据一定会导致个股结构的分化,而不再是一通乱涨;三是监管层也并不希望短期非理性地过快上涨,券商查配资的指导意见恰是时候,市场上需要更多稳定性的资金。

那么既然趋势目前还没有被破坏,顺应跟随趋势就是最正确的选择。一波牛市里往往存在两个最大的问题:一是始终不相信牛市真的来了,另一个就是持续上涨行情中如何不被震下车。做股票是这样,做期权也是这样。人性很难完全克服,但正确的方法却可以对冲一部分人性,在一波趋势行情里,让一个人从头到尾买入某份期权是不现实的,也是不科学的,因为做期权买方与持有标的不同,它有着自己独有的一些风险需要考虑:

- 价值归零风险 :价值归零风险听上去很专业,但顾名思义其实就是亏完所有的权利金。这个风险是期权买方特有的风险。只是在实际操作,当中很少有人会持有到期,所以赚取或亏损的是权利金的差价。

- 高溢价风险:通常指虚值期权被爆炒的风险。我们可以打个比方,比如说一套房子在一个交通不方便很偏僻的地方,仍然卖四五百万,这个房子很明显被高估。如果在房价很高,追涨买入,当价格回归理性时,就会亏的很惨。期权也相同,虚值期权到期日价值是一定会归零的,如果在到期前追涨高价买入而到期时却是虚值,则会面临权利金的很大亏损,这就是高溢价风险。

- 路径依赖风险:同样从3000点涨到3200点,不同的路径,买入持有一份期权的市值变化是不同的,即使标的的价格变化相同,时间间隔相同,但波动率的变化不同,您所赚到的钱也不同。买入一份期权后,标的是先大涨再大跌,或是慢慢涨,或是先下跌再回抽,同样的位移,结果是完全不同的。

在一波趋势里,往往会根据行情的强度,或是不同的技术点位,进行加仓与减仓的调整。只是对于现货或是期货而言,所谓的加仓只有一种方法,那就是拿出更多钱买同一个标的,所谓的减仓也只有一种方法,那就是平仓一部分标的兑现,保留剩下的持仓。正是因为绝大多数交易者做现货和期货久了,在做期权交易时也容易产生一个思维和操作的惯性,最后就会在同一个合约上补仓,而结果就是在越虚值的期权上补仓,越补越糟!(见历史旧文《通俗篇:金字塔建仓法,期权交易也适用吗?》)。事实上,在同一波趋势行情里,相比于期货式的补仓思维,用正确又科学的买期权加减仓操作,效果是天壤之别的!期权买方的加仓与减仓,比现货与期货都更为灵活,大家可以记住:对于期权买方而言,行权价之间的移仓可以视为一切加减仓的桥梁!

对于买入认购的交易者而言,变相加仓的方式至少有以下4种方式,它们分别是:

- 等金额向上移仓:平仓原来认购权利仓,用兑现的金额买入上方行权价的认购期权

- 等张数向下移仓:平仓原来认购权利仓,追加一部分资金买入相等张数下方行权价的认购期权

- 上方降仓卖购:保留原来认购权利仓,如果上方有一定数量的认购义务仓,则平仓一部分该义务仓

- 向上移仓卖购:保留原来认购权利仓,如果上方有一定数量的认购义务仓,则平仓该义务仓,继续卖出开仓更高行权价的认购期权

对于买入认购的交易者而言,变相减仓的方式至少有以下4种方式,它们分别是:

- 等张数向上移仓:平仓原来认购权利仓,买入相等张数上方行权价的认购期权

- 等金额向下移仓:平仓原来认购权利仓,用兑现的金额买入下方行权价的认购期权

- 上方加仓卖购:保留原来认购权利仓,如果上方有一定数量的认购义务仓,则加仓一部分该义务仓

- 向下移仓卖购:保留原来认购权利仓,如果上方有一定数量的认购义务仓,则平仓该义务仓,卖出开仓较低行权价的认购期权

对于买入认沽的交易者而言,变相加仓的方式至少也有以下4种方式,它们分别是:

- 等金额向下移仓:平仓原来认沽权利仓,用兑现的金额买入下方行权价的认沽期权

- 等张数向上移仓:平仓原来认沽权利仓,追加一部分资金买入相等张数上方行权价的认沽期权

- 下方降仓卖沽:保留原来认沽权利仓,如果下方有一定数量的认沽义务仓,则平仓一部分该义务仓

- 向下移仓卖沽:保留原来认沽权利仓,如果下方有一定数量的认沽义务仓,则平仓该义务仓,继续卖出开仓更低行权价的认沽期权

对于买入认沽的交易者而言,变相减仓的方式至少也有以下4种方式,它们分别是:

- 等张数向下移仓:平仓原来认沽权利仓,买入相等张数下方行权价的认沽期权

- 等金额向上移仓:平仓原来认沽权利仓,用兑现的金额买入上方行权价的认沽期权

- 下方加仓卖沽:保留原来认沽权利仓,如果下方有一定数量的认沽义务仓,则加仓一部分该义务仓

- 向上移仓卖沽:保留原来认沽权利仓,如果下方有一定数量的认沽义务仓,则平仓该义务仓,卖出开仓较高行权价的认沽期权

为了读者记忆上的方便,我把它总结成下方的表格:

买认购 | 买认沽 | ||

加仓 | 减仓 | 加仓 | 减仓 |

等金额向上移仓 | 等张数向上移仓 | 等金额向下移仓 | 等张数向下移仓 |

等张数向下移仓 | 等金额向下移仓 | 等张数向上移仓 | 等金额向上移仓 |

上方降仓卖购 | 上方加仓卖购 | 下方降仓卖沽 | 下方加仓卖沽 |

向上移仓卖购 | 向下移仓卖购 | 向下移仓卖沽 | 向上移仓卖沽 |

那么如何去理解上面的表格呢?我想大家可以从以下的角度去理解:如果是等张数移仓,那么您就从从净成本的角度去理解;如果是等金额移仓,您可以从杠杆率的角度去理解。净成本变多了就是买期权的加仓,反之就是减仓;杠杆率变大了就是买期权的加仓,反之就是减仓。以买入认购期权的加减仓为例:

比如,买入认购期权的等张数向上移仓,向上移仓意味着平掉原来的认购权利仓,买入更为便宜的认购期权,由于张数相等,这意味着我的净成本变小了,这样的操作方式就是减仓;再如,买入认购期权的等金额向上移仓,向上移仓意味着新买入的认购期权更为虚值,虚值期权的杠杆率往往更高,由于金额是相等的,所以杠杆率越高就意味着这样的操作方式就是加仓。

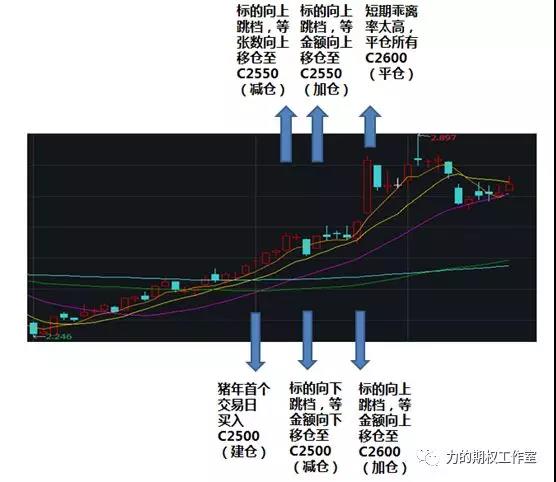

以本次2月份至今的行情为例,这样的变相加减仓操作可以怎么做呢?有一种方法操作起来相对比较机械,那就是根据标的向上或向下跳一档(即平值期权发生了变化),来进行向上或向下的变相加减仓,比如标的向上跳一档突破压力则变相加仓,标的向下跳一档短期趋势不明朗就变相减仓。下图的每个箭头显示了某交易者在2019.2.11-2019.2.25期间买认购期权的整个加减仓的过程,从图中您可以一目了然地看到该交易者每次移仓时做的决定到底是变相加仓还是减仓。

通过上面的案例和解释,我想对于期权买方而言,变相加减仓的好处就在于两点:一是兑现或保住一部分收益,同时继续保留一部分收益空间;二是对合约进行换血,保证所持有的合约始终有活力,持仓结构更为科学,更符合期权价格变化的规律。

(作者:余力,混沌天成资管 衍生品投资部)

.jpg)