比喻的力量,揭开期权世界的面纱(中)

继续着上一篇,我们来看期权世界的第二部分,也就是期权交易策略的比喻,这部分相对会精彩很多。

首先我们来看期权交易策略中的第一个功能,叫做精确制导功能。精确制导这个名词来源于军事,比如说美国的洲际导弹可以指哪儿打哪儿,打出去的导弹基本上误差半径在3到5米之内,非常精确。通过下面这个例子,你会发现懂不懂期权在未来五到十年内对你的财富可能有巨大的影响。

有些朋友喜欢打麻将或者打扑克。比如四个人围成一桌麻将,四个人对未来50指数有这样的看法:投资者A认为未来50指数会上涨,这个人水平高不高呢?我认为他的水平不高。因为50指数未来上涨的可能性有50%,这句话大家都会说,就像抛硬币的正反面一样;投资者B认为50指数十天内会上涨,他比投资者A多了一个时间上的预期;

投资者C不仅认为50指数在十天内会上涨,还认为涨幅超过5%;投资者D认为50指数在未来十天内会上涨,涨幅在5%到8%之间,如上图所示。我们可以分析投资者ABCD谁的水平最高,谁的胆识最大。结果是显而易见的,投资者D的胆识最大。如果说十天后50指数的涨幅在7%,真如投资者D所料在5%到8%之间的话,这四个人中D的水平无疑是最高的,因为他看的最多。

期权的精确制导就是指你看的越多,就应该赚的越多。这是一个公平的市场,因为国外的期权市场已经很成熟,尤其在美国已经有44年的历史,在香港也有20多年的历史了。在这种成熟的市场上,只要对标的有更精确的预期,就可以在期权市场上找到更合适的策略,然后赚的比别人更多。看的越多,就赚的越多,这种期权的功能就叫做精确制导功能。

上图展示了刚才例子中的四个投资者ABCD最后的收益情况。这是个真实的案例,投资者A只是看涨50指数,没有时间上或者幅度上的预期。这样的投资者一般不敢直接买期权,所以他直接买50指数ETF,十天期间的收益率是6.56%。投资者B认为10天内会上涨,他在时间上有一个预期,因此他会买入一个近月平值的认购期权。认购期权的权利金(也就是期权费)的成本比50ETF要低很多,成本低的话,相应的收益率会高很多,最后他的收益率在10天内达到了234.82%。

投资者C不仅认为50指数十天内会上涨,还认为涨幅会超过5%,他认为不会只涨一点点,而是会涨很多(指数涨5%比较不容易),那么他就敢买入一个近月虚值认购期权,虚值期权的成本比投资者B买的平值期权更低,所以收益率更高,最后他在十天内所赚得的钱是278%,这不是年化收益,仅仅十天内他就可以赚278%。

最后我们来看投资者D,投资者D最后的预期是涨幅会在5%到8%之间,既然是一个区间的涨幅,他就会采用期权当中的一个组合策略,叫做牛市价差策略。用了牛市价差策略,正好对应温和看涨的行情。牛市价差策略买了一个认购又卖了一个认购,它的权利金成本比直接买一个期权更低,因此收益率更高,D的收益率最后达到了374%。四个人所看的市场的精确程度不一样,所赚的钱完全不一样,这就是期权交易策略的精确制导功能。

期权交易策略的第二个功能叫四两拨千斤,换句话说,叫做花小钱办大事。期权具有杠杆性,但是这种杠杆性在实盘中到底会发挥多大的威力呢?我们来看一个真实的例子:

2015年2月9号50ETF期权上市,2015年3月5号某个机构买入了一个4月份的行权价为2.5块的50ETF认购期权。为什么会买入认购期权呢?道理很简单,因为持续看涨这个市场,2015年3月到5月是股权类市场第一轮股灾之前的最后一拨持续上涨期。在这拨持续上涨中,这个机构看涨市场,所以花费了每股0.0292也就是2分9厘2的权利金去买入。之后50指数果然持续上涨。

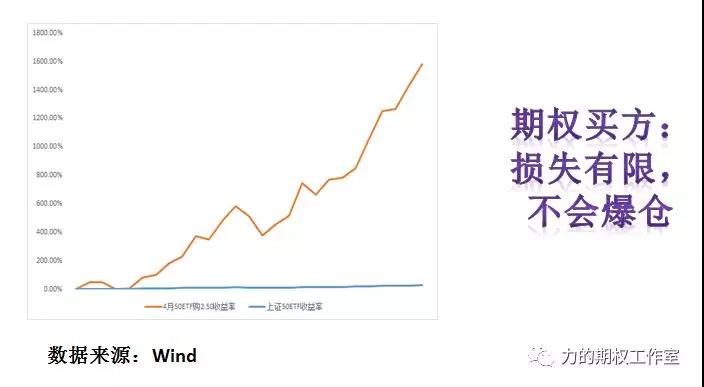

指数上涨,认购期权当然跟着上涨,而且涨幅比指数大的多。买这个期权的时候一张花费了292块钱,到了4月13号,这个期权从292块钱涨到4915块钱,涨幅达到了1583.22%,而同期50指数的涨幅只有28.15%,期权的收益是50指数的56.24倍,仅仅是从2015年3月5号到4月13号,就涨了1583%,达到了一个花小钱办大事的效果。教科书上都会说期权具有杠杆性,但是这个杠杆在我们实际应用中有什么样的威力呢?这个例子淋漓尽致的体现了它的威力。

这个例子发布在我的公众号之后,市场反响比较大。当初属于一个牛市环境,别人只能赚20%左右,你却能赚1583%,自然会引起很多投资者的共鸣。有些投资者问这个工具能够赚1583%,是不是也会亏1583%呢?答案是完全不会。因为这个机构是期权的买方,就像我刚开始关于保险的比喻,他做的是投保人,投保人买保险最多亏光保险费。

亏完保险费之后,这个保险没有兑现,你没有行权,不可能付更多的钱。既然这个机构是期权的买方(我们叫权利方),他只有权利没有义务,自然不会爆仓。对于这家机构来说,最差的情况是把100%的权利金亏光。但是如果赚钱的话,可能赚1583%,也可能赚2583%,取决于市场的涨幅到底有多大。

从上面这张净值图可以看到,期权和50ETF指数放在一张图里比较的话,50指数的收益率几乎是躺在地板上的。50指数上涨28%的这段时期内,期权上涨了1583%,涨幅远远超过50指数。期权既可以做买方又可以做卖方,做买方是不会爆仓的,相当于投保人,只有权利没有义务。

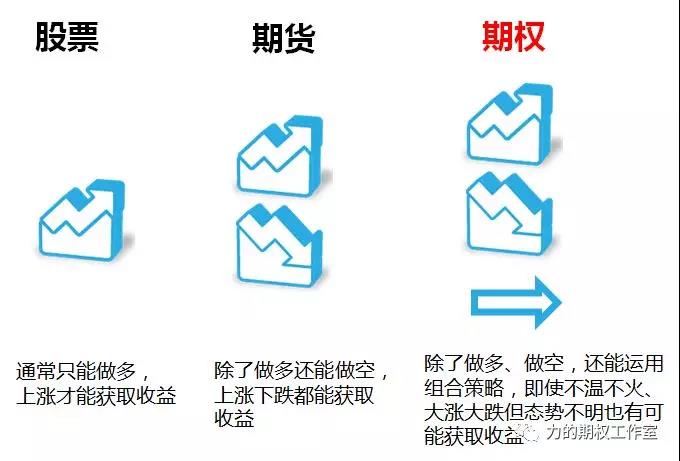

接着我们看期权交易策略的第三个功能,叫立体化交易。为什么说期权具有立体化交易的功能?下面张图一目了然。对于股票而言,尤其是在融券市场不畅通的情况下,基本上只能做多不能做空,也就是只能获取上涨的收益,没有办法获得下跌的收益。而对于期货市场,不论商品期货、股指期货还是国债期货,除了可以做多还可以做空,也就是上涨下跌都可以获取收益。

但是不管是豆粕还是白糖,如果这个标的是横盘振荡的,期货就很难做,因为不知道做多还是做空。这个时候期权交易就起到了关键性的作用。期权除了可以做多做空,还可以在不温不火或者大涨大跌的情况下获得收益,如上图所示,既可以赚上涨的钱,也可以赚下跌的钱,还可以赚横盘的钱。这就好比一辆车子,本来只能往前走,现在既可以往前走,也可以往后走,还可以横着走。后面我会给大家介绍一个期权在横盘振荡下如何使用的例子。

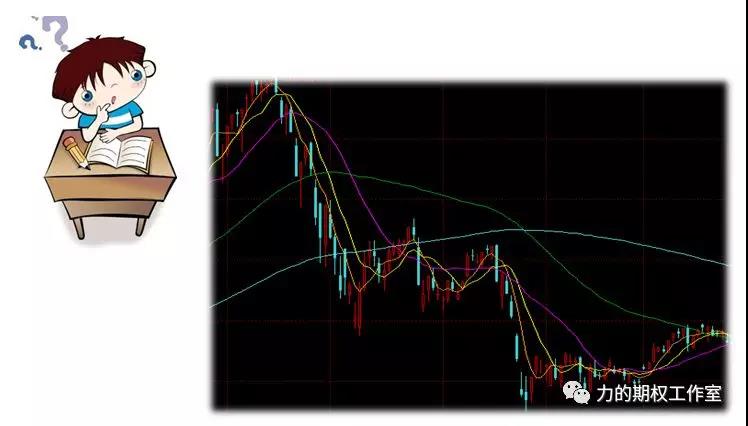

期权的第四个功能叫做保险功能,我们一开始就把期权比作是保险,它的最主要和最基本的功能就是保护标的资产。保险功能也是很多企业和生产商用期权做套保的理论根据之一。下面这张图是上证综指的K线图,它对应的时间是2015年6月份第一轮股灾开始到2015年的9月份第二轮股灾结束。

展示K线图的目的是表明期权的保险功能。在系统性大牛了七八个月以后,谁也不知道2015年6月份股市会崩盘,会因为杠杆崩塌而发生连锁反应。我们来对比一下2015年6月份(也就是股灾发生前或者发生期间)买了认沽期权和没买认沽期权的差别。如上表所示,以买入10万份50ETF标的为例,6月15号买入认沽期权,到了7月3号亏损只有17760元,没有买认沽期权,亏损为65100元。

如果没有来得及在6月15号买,而在6月19号(股灾发生四天)再买来得及吗?如果6月19号买了认沽期权,7月3号的亏损是10700元,如果没有买认沽期权,又在这天盲目的买了10万份50ETF,到了7月3号亏损为34100元。如果6月26号再买入50ETF而不买认沽期权,7月3号的亏损是17600元,如果买了认沽期权则只亏损7580元。

通过这三个例子可以发现,不管6月15号、6月19号还是6月26号,不管是在股灾的开始还是股灾的中段,如果你在其中某一天买入10万份50ETF,做保险和不做保险的差别是巨大的,可以少亏2/3到1/2,这就是期权的保险功能,也就是在市场进入断崖式下跌之前或者之间,赶快购买认沽期权,或许还来得及。如果有保险意识,在牛市中就开始买保险,保费会更便宜,付出的保险代价更低,整体的收益也会更高。

第五个期权交易的策略功能叫做增强收益功能。期权的买方具有以小搏大或者四两拨千斤的功能,那么期权的卖方为什么卖出期权呢?期权的卖方是为了增强收益,就像卖保险的人为了增强收益一样。有一个朋友最近想卖掉上海中环附近的一套房子,但是没有那么着急卖,他的心理卖出价位是600万,但是房产中介给的卖价只有550万。

上海的房价短期内不会下跌,可能会横盘振荡,达不到心理价位,他暂时卖不掉这套房子,这样的情况下该怎么做呢?答案是出租。卖价达不到心理价位,可以先出租,在上海这个地段每个月至少可以获得8000元的租金。对他而言,这样的操作基于房子不会降价不会贬值而短期内他所持有的这个房子(我们叫现货)还没有涨到心理的价位,不妨可以通过出租的方式来增强收益。股市或未来商品期货市场里也有持房出租的策略,在期权里叫备兑开仓。

我们来看这样一个案例,去年第三轮股灾之后,也就是2016年2月份之后,市场进入了一个慢牛行情,也就是振荡上行的格局中。如果去年5月以单价2.050元买入10万份50ETF,当时属于横盘振荡,跌不下去,短期也涨不上去,这种情况下应该怎么办?这个案例就像刚才那个朋友持房出租的例子。这个股票或者ETF就好比是刚才的房子,短期涨不上去也跌不下来,不妨把这个东西当做是房子进行出租,也就是卖出一个认购期权,比如卖出6月份2.200行权价的认购期权。

卖出期权就相当于做保险公司,收取保险费。我算了一下,在2016年5月以单价2.050买入10万份50ETF的同时如果卖出认购期权,大概可以赚1700元的租金。如果6月份的到期日,50ETF的价格超过了行权价2.2,这个期权就会被行权,你要把手中的10万份50ETF全部交割给对手方,同时赚了1700元的租金。

如果50ETF的标的价格没有高于行权价也就是不高于2.2的话,卖这张期权就不会被行权,当初的权利金是百分之百的赚到的,也就是稳稳的收益了1700元的租金。针对这个策略来说,就是增强了收益,如果被行权了,就把这10万份ETF交割掉,交割的价格是2.2,当初买进的价格是2.050,所以单价还赚了0.15。如果说没有被行权,你还拿着这个10万份ETF,但是却赚了1700元的租金。

备兑开仓策略到底有多好,在慢牛格局里到底有多稳定呢?我做了一个比较简单的回测,大家看上图所示的曲线。2016年第三轮股灾结束后,如果每个月都进行这种备兑开仓的策略也就是持房出租的操作,年化收益大概超过20%。只要每个月拿着10万份甚至100万份ETF卖出对应张数的认购期权,持续从2016年1月28号做到2016年的12月30号,就可以获得20%左右的收益。在这个慢牛格局当中,备兑开仓不仅收益比较高,从图中的蓝色曲线可以看到,它的回撤和波动也不大,并且能够超越红色这根基准曲线(也就是50指数),在这个11个月中,备兑开仓策略完全跑赢大盘。

.jpg)